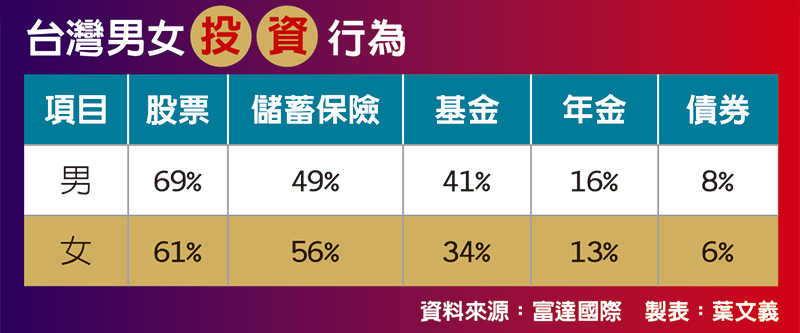

一份由富達國際針對台灣兩千位受訪者(1400名女性和600名男性)的財務現狀、理財目標、投資觀念、投資行為和退休儲蓄等各方面進行全面調查和研究顯示,台灣男女都愛投資,84%女性受訪者有投資,與男性比例相近(85%)。台灣男女最愛投資股票、儲蓄保險和基金。

資料來源:富達國際

製表:葉文義

調查顯示,八成台灣女性可以自行決定如何運用其個人收入,高於台灣男性(63%)比例。 其中,男性在如何運用個人收入方面,受伴侶影響的占比最高,達到45%。相反,37%女性表示沒有人能影響她們如何運用個人收入,只有26%女性認為其伴侶能夠影響個人收入決定。

為退休 平均存24%所得

44%台灣女性認為自己是保守型投資者,高於男性的28%。 同時,女性的投資信心只有36%,低於男性的52%。 擔心投資損失和欠缺知識,都是阻礙台灣男性和女性購買投資產品的兩大影響因素。

台灣男性和女性預期退休年齡相近,男性為62歲,女性為61歲,但他們對退休理財卻有不一樣的期望和計畫。

台灣女性的退休儲蓄目標為1810萬,男性的退休儲蓄目標為2040萬。在調查中,受訪男性和女性平均存了24%的所得為退休做準備。如果一位女性把退休儲蓄存放在一個利率為2%的帳戶裡,她大約需要花64年才能實現這些退休目標,而男性則需要51年。

調查也發現只有接近一半(47%)的女性受訪者對實現自己的退休目標有信心,低於男性(59%) 一成以上。且超過一半的男性(52%)和女性(54%)認為自己安排退休計畫實在太複雜。

多元化組合 可攻可守

富達投信投資部主管張翠玲表示,台灣的男性和女性都適合彈性更大、更多元化的資產組合,不論在面對波動或良機時都能有最佳對策,投資高成長潛力產業,兼顧防禦類股。

(本報系資料照片)

此外,據台北富邦銀行(下稱:北富銀)今年上半年調查,40歲以上的客戶多數想在55至60歲退休,退休後每月金流收入達5至7萬元最令人安心(42.6%),其次為3至5萬元(37.9%),且為了能過理想的退休後生活,多數客戶已開始準備退休金,尤以收益穩定的「儲蓄型保單」與「台幣定存」最受歡迎,第3至5名為「股票」、「基金」、「外幣定存」。然而超過5成客戶對於現行的退休金準備規畫尚未達到滿意,希冀有專業人士持續為退休資產把關。

北富銀表示,退休理財有三要訣:及早開始、嚴守紀律、專款專用。北富銀指出,投入退休規畫時間愈長,複利效果愈顯著,愈能享有「早期增值、晚期保值」的成效;在資產配置上,退休理財首重風險控管,客戶更加青睞低波動、穩報酬產品,只要嚴守投資紀律就能穩健積累退休金;另外,退休帳戶應與日常開銷、教育與醫療預備、旅遊等資金分開管理,減少不必要的挪動,以早日達到退休金目標。

至於退休準備要採用何種投資工具?專家指出,相對來看,低利率環境下,壓低存款利息,債券價格往上空間也不大,此外,重視保障的保險新制7月上路,壓縮儲蓄險的利率空間,儲蓄型保單宣告利率面臨調降,不利喜愛以儲蓄險當作退休收入來源的人。

(本報系資料照片)

未來低利率 改資產配置

事實上,根據聯合國WPP2019報告指出值得注意的兩大現象,「生育率下降」及「超過六十五歲以上老人是年齡分組中成長最快速者」,即使沒有疫情,預期未來全球低利率、低通膨趨勢並不易改變,退休族或準退休族,應該轉變思維,重新檢視自己的資產配置。

專家指出,一般人喜愛儲蓄險繳費期滿可領現金流、不受金融市場波動影響、還有壽險保障等特色,認為股票市場波動大、風險高。確實,一般投資人若沒有選股能力,投資股市風險相當大,最好透過專業團隊選股,挑出股市中的好學生,投資人透過共同基金一次納入多檔優質股票,可以參與股市成長性,又能避開個別股票波動過大之影響。

(記者葉文義)