大陸政府為了鼓勵企業持續投入研發資源,對於高新技術企業(簡稱:高企)的認定要求也逐步放寬。然而,放寬並不等同放鬆,事實上高企的審核是越來越朝實質化認定。

資誠聯合會計師事務所兩岸商務與稅務服務段士良會計師指出,今年上半年已確定有97家高新企業資格被取消,其中更有50%以上被追稅並補繳滯納金。近期大陸部分地區又展開第4季度的查核,已有不少企業接獲稅務局通知要求自查並補交資料。

6大面向確認實質

段士良表示,台商高科技產業的跨國布局,一般都不會重壓研發能量在大陸子公司,但當仲介前來遊說當地高新企業比例是中央對地方政府的績效考評指標,保證可以申請得到,又聽到同業或是當地其他企業也在享受優惠時,很自然就會捨不得放棄這誘人的租稅優惠。

資誠聯合會計師事務所兩岸商務與稅務會計師徐丞毅補充,這次大陸科技廳、高新技術企業認定管理領導小組辦公室(簡稱:認定小組)以及稅局聯手查核高新企業資質,主要從下面幾個面向確認實質:

一、知識產權的延續性。對於當年才申請的專利、知識產權以及產學合作計畫,不予計分。如果是海外同一時段整批移轉技術到該中國大陸公司,且缺乏針對這些技術的未來運用以及持續開發的具體計畫,將被質疑其知識產權的延續性,而在評分上大打折扣。

二、技術運用的關聯性。審查企業申報高新資料,在研發立項、成果專利登記、成果運用於高新產品、以及是否符合技術領域間的關聯性是否夠強。在技術轉化上,若企業僅提供制式的技術運用範本、無明確目標的產學合作協議、僅用於檢測性質的自用研發機構,恐都不能獲取調查專家的認可。

三、高新技術產品(服務)的真實性。企業除了需要提供相應的合約、發票外,最好還得準備第三方產品認定、檢測報告等佐證高新技術轉化成品的真實性。

台商仍應超前部署

四、科技人員對技術的掌握度。科技廳及認定小組也會實地考察公司運用技術情況,要求公司操作其申報的技術,確保技術的一致性以及當地技術人員熟悉該技術。

五、科技人員資格以及組織的合理性。目前高企要求雖然放寬,不再以科技人員的學歷作為考核,但仍會重視該等人員的學經歷背景,在企業的工作年資、研發貢獻是否與其在組織的地位相符。此外,對於入職且繳納社保個稅的天數低於183天的科技人員也不會被記入考量。

六、研發費用與立項的可勾稽性。研發立項須具備一定的創新性和創造性,調查人員也會探討申報研發費用結構的合理性,以及研發輔助帳接露資訊的可勾稽性。

徐丞毅強調,雖然這波查核的稅務人員與移轉訂價查核小組是不同職掌,但在大陸台商仍應超前部署。除了準備高企自查資料外,也應梳理好集團智財權配置政策,避免各地租稅優惠申請與集團移轉訂價政策有不一致,增加更多風險。

江蘇大查稅 小心誤區

台商投資密度極高的江蘇省,近日發布文件,將對省內2萬4千多家享受優惠稅率的高新技術企業進行不少於5%的實地查核,檢查年度涵蓋2017至2019年。

KPMG稅務投資部China Practice劉中惠會計師提醒,企業留意以下檢查重點,若屬主觀上偽造申報資料者,例如虛列研發人員、虛增研發費用、知識產權造假等,將可能涉及虛假申報之偷稅行為,面臨追繳稅款、滯納金併處以罰款之風險。重點一:知識產權(IP)要求趨嚴。申請高新技術企業所要求的知識產權,法令上允許以自行研發或受讓的方式取得,因此不少企業為通過審查門檻,常透過購入或集團內部移轉一些價值不高的IP,達成表面數量上的初步要求。

劉中惠說,相關知識產權和公司主營業務的連結性將是查核重點,也就是要去證明,企業擁有的IP確實為其生產上的核心技術所在。此外,高新證書有效期僅3年,也建議企業對IP後續發展做中長期的規畫。

重點二:強化研發費用審查。研發費用的認列除了關係到高新企業申報能否通過外,另涉及加計扣除申報部分,等於是雙重優惠,也因此成為查核重心。尤其是研發人員的認定,稅務機關可能透過現場核查走訪,比對勞動合同、工作崗位等方式調查取證,防堵虛增研發費用之情形。

重點三:收入也要反應高新性。高新技術優惠的此一項要件最容易被忽略,企業當年之高新產品(或服務)收入不得低於總收入的60%。若企業屬銷售產品者,劃分較為容易,若屬提供服務者,尤其是整合性服務時,建議合約要相應在技術使用上做明確區隔說明,以順利應對後續高新檢查。

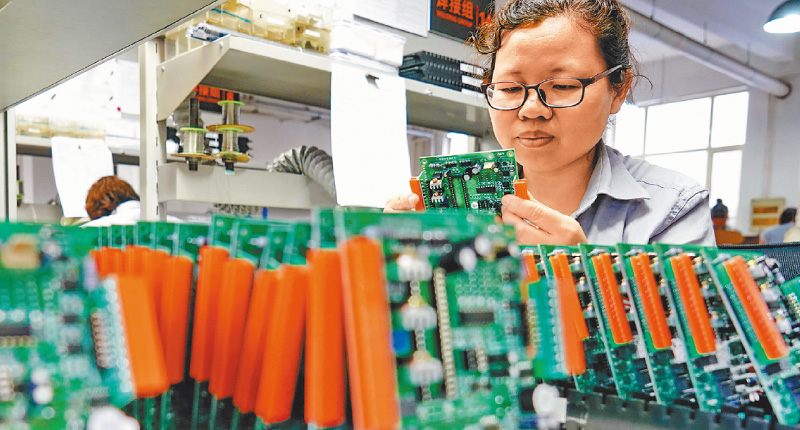

(新華社資料照片)

(記者/葉文義)