資產配置又不會賺比較多!做這個幹嘛?

確實。資產配置的目的:不是為了要增加報酬率,而是減少波動。

而減少波動,是為了抱得更緊、更長、更久。

在投資之前,我們總是會高估自己對於風險的容忍度。當股災一次暴跌50%、60%的時候?認為自己再不下車就是大笨蛋….寧願盡快贖回,才不會損失慘重?還是穩如泰山,翹著腳,隨時加碼?

不說別的,就聊聊今年2020的壓力試金石-新冠肺炎,台股從年初1月3日,最高點12197,尤其是3月初,每天都破底、天天都便宜,短短3個月大幅崩跌直接打7折,直到3月19日瞬間消失30%到波段最低點8523點。如果有在留意新聞,看到美股又再度熔斷、全球不但鎖國又封關、油價落井下石的大崩跌……所有負面新聞全都接踵而來,這些日子發生的所有事情,肯定都會為歷史留下見證。

重點是,直到今天為止,請問你是否還是緊緊的抱住ETF?

若不幸被洗出場了,我猜你現在大概還是不敢進場,深怕疫情還有什麼後續效應、香港國安法、美國暴動、美國總統大選……等等,以上各種新聞都讓你感到不安…在這混沌且害怕的情緒中,你又再度錯失台股從最底部上漲了30%,昨天6月1日收盤11079點,扼腕不已。

擇時進出並不容易,因為我們「無法預測市場走勢」,而「無法預測市場走勢」,就是選擇「資產配置」的隱藏前提。為此我們選擇一個萬金油組合,來因應各種不同的狀況。

常有人在準備資產配置時,點頭如搗蒜、腦袋也很清楚;但一碰到大崩跌卻又開始犯老毛病…「企圖預測市場」(未來肯定還會跌)而倉皇逃下車。

這讓我想起乘坐飛機的時候,每當遇到亂流時,空姐會溫柔輕聲地說:「各位旅客請注意,我們正通過一段不穩定的氣流,請您回到座位上並繫好安全帶。」而不是要你立刻跳機逃生…..儘管繫安全帶總覺得不太舒服,但這仍然是必須的配備。

長期投資是一場馬拉松,不是短跑衝刺,未來20-30年長期投資的生涯中,我們肯定會碰到至少4~5次金融海嘯,永遠要有最壞的打算及最好的準備。

持有100%同一種商品,賺比較多!?

先用圖表來觀察一下

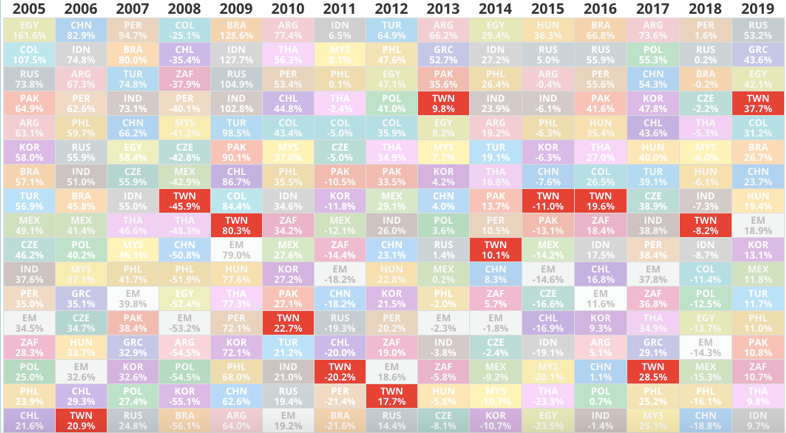

2005年到2019年,各國報酬率排名(TWN是台灣)

上圖是用國家來排列報酬排名,很明顯地沒有一個國家可以屹立不搖連續保持第一名,而2019年台灣37.7%排名第四,而第一名是誰?是你絕對不會All IN的俄羅斯。在往前幾年來觀察,2006年中國82.9%,台灣是20.9%,選錯市場真的會差很多。但你有辦法猜到2021年的第一名會是誰嗎?我也不知道答案,但我深諳一個道理:小孩子才做選擇,資產配置全壓就對了。

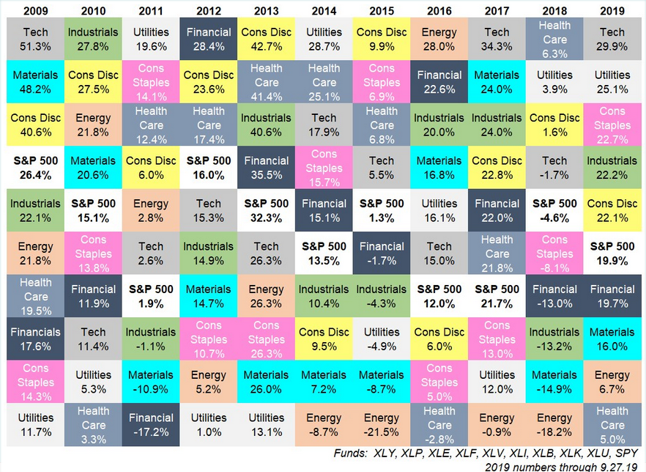

2009-2019年各行各業的報酬排名

上圖是各行各業的報酬排名,裡頭有最受媒體、市場青睞的科技業、台灣人鍾愛的金融業,都無法維持第一名的寶座,這就跟人生一樣有時高、有時低。你選對股票、但選錯行業,一樣漲不起來。你選對行業、卻選錯股票,下場一樣慘。

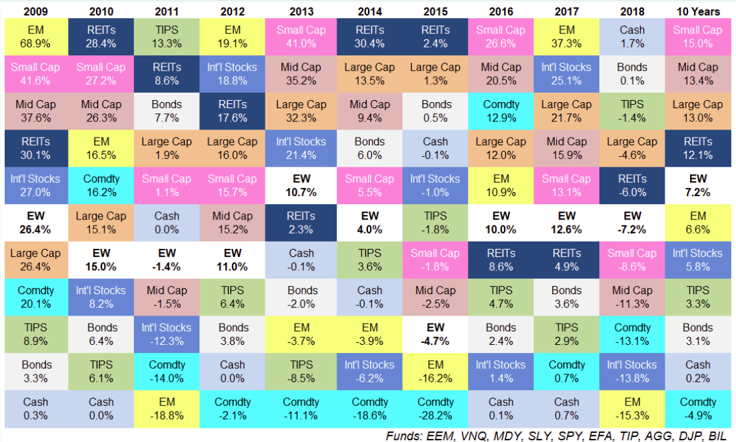

2009-2018年各類金融商品的報酬排名

上圖是金融商品報酬排名,2017年是買什麼都賺的年代,到了2018年債券和股市罕見同時下跌,十年來第一次,現金報酬碾壓了其他資產,換句話說,放在銀行定存就贏所有投資人。而大宗商品,石油、天然氣、金銀銅波動極大,若僅投資大宗商品(如:貝萊德世礦),每天都在坐雲霄飛車…會非常痛苦。

看完這幾張圖後,想再問你一次…市場到底能不能預測?

-

巴菲特:我永遠不知道未來6個月,或者明年或接下來2年股市會發生什麼事。

-

這個世界上有兩種投資人

第一種是不知道股市往哪裡走的,第二種是不知道他們自己不知道股市的走向的。但是事實上還有第三種人:他們靠假裝可以預測股市的走向來騙吃騙喝。

-

99%的時間中,投資人最需要做的一件事情,其實就是:什麼事情都不要做。

再次強調,資產配置的目的:不是為了要增加報酬率,而是減少波動。投資是一場馬拉松,求穩、不求快。

沒什麼錢?那你更不該賠錢。

透過資產配置大幅減少震盪,好好抱著ETF

★資產配置,簡單來說

國家要分散、產業要分散、各類商品通通有、維持股債比例平衡

(本文由 投資指南宮 授權轉載;未經同意禁止轉載,原文請點此)